Verfasst von unter Web am 29. Februar 2024

Die rasante Entwicklung im Bereich der Finanztechnologien revolutioniert, wie wir mit Geld umgehen, investieren und unser Vermögen verwalten. Diese Innovationen bieten nicht nur neue Möglichkeiten für den Finanzsektor, sondern gestalten auch die wirtschaftliche Landschaft global neu. Vom kontaktlosen Bezahlen bis hin zu Kryptowährungen: Die Finanzwelt von morgen verspricht Effizienz, Sicherheit und eine Demokratisierung des Zugangs zu finanziellen Ressourcen.

Die rasante Entwicklung im Bereich der Finanztechnologien revolutioniert, wie wir mit Geld umgehen, investieren und unser Vermögen verwalten. Diese Innovationen bieten nicht nur neue Möglichkeiten für den Finanzsektor, sondern gestalten auch die wirtschaftliche Landschaft global neu. Vom kontaktlosen Bezahlen bis hin zu Kryptowährungen: Die Finanzwelt von morgen verspricht Effizienz, Sicherheit und eine Demokratisierung des Zugangs zu finanziellen Ressourcen.

Blockchain: Das Rückgrat der Finanzinnovation

Blockchain-Technologie revolutioniert, wie Transaktionen über das Internet abgewickelt werden. Als unveränderliche, dezentralisierte Datenbank ermöglicht sie eine nie dagewesene Sicherheit und Transparenz in digitalen Transaktionen. Unternehmen und Finanzinstitute erkennen zunehmend das Potenzial dieser Technologie, weit über die Grenzen von Kryptowährungen hinaus. Lieferketten nutzen etwa die Blockchain, um die Authentizität und den Weg von Produkten transparent nachzuverfolgen. Vom Ursprung der Rohstoffe bis zum Endverbraucher können alle Schritte lückenlos dokumentiert werden. Dies erhöht nicht nur das Vertrauen der Konsumenten, sondern bekämpft auch effektiv Fälschungen.

Risikostreuung im eigenen Portfolio dank Blockchain

Investoren entdecken die Blockchain ebenfalls als mächtiges Werkzeug zur Diversifizierung ihres Anlageportfolios. Mit der Integration von Kryptowährungen und durch Blockchain ermöglichten tokenisierten Vermögenswerten betreten sie Neuland jenseits traditioneller Anlageklassen. Diese digitalen Assets bieten eine bemerkenswerte Möglichkeit, die Abhängigkeit von konventionellen Märkten zu reduzieren, da ihre Wertentwicklung oft unabhängig von den traditionellen Finanzmärkten verläuft. Tokenisierung macht zudem Investitionen in Immobilien oder Kunst zugänglicher, indem sie den Erwerb von Anteilen an sonst unerschwinglichen Vermögenswerten zur Option macht.

Dies erlaubt Anlegern, in bisher unzugängliche Sektoren zu investieren und dadurch das Risiko ihres Portfolios breiter zu streuen. Die inhärente Transparenz und Sicherheit der Blockchain-Technologie bietet dabei einen zusätzlichen Schutz, indem sämtliche Transaktionen fälschungssicher und für den Investor nachvollziehbar gespeichert werden. So eröffnet die Blockchain nicht nur neue Investitionsmöglichkeiten, sondern trägt auch maßgeblich zur Risikostreuung und zum Schutz des Anlegekapitals bei.

Anwendungsfelder erweitern sich

Im Gesundheitswesen findet die Blockchain ebenfalls Anwendung. Patientendaten können sicher und unveränderlich gespeichert werden, wodurch der Datenschutz verbessert und der Austausch zwischen verschiedenen Gesundheitsdienstleistern erleichtert wird. Smart Contracts, programmierbare Verträge, die sich selbst ausführen, wenn vordefinierte Bedingungen erfüllt sind, revolutionieren darüber hinaus die Immobilienbranche. Kaufverträge können automatisiert werden, wodurch der Kaufprozess beschleunigt und vereinfacht wird, ohne dass Notare oder andere Mittelsmänner benötigt werden. Auch im Bereich der erneuerbaren Energien schafft die Blockchain-Technologie innovative Ansätze. Durch diese wird es möglich, den Energiehandel zwischen Produzenten und Verbrauchern direkt abzuwickeln, was zu einer effizienteren Nutzung und Verteilung von Energie führt.

Revolution im Kreditwesen: Digitalisierung macht Online-Darlehen häufig günstiger

Online-Darlehen erleben durch neue Finanztechnologien eine bemerkenswerte Transformation. Die traditionell langwierigen Prozesse der Kreditvergabe werden durch automatisierte Systeme ersetzt, die eine schnelle und effiziente Bearbeitung ermöglichen. Ein prägnantes Beispiel hierfür ist die Nutzung von Algorithmen zur Bonitätsprüfung. Diese Algorithmen analysieren in Echtzeit Daten wie Einkommen, Ausgaben und bisheriges Zahlungsverhalten, um binnen Minuten eine Entscheidung über die Kreditwürdigkeit zu treffen. Dadurch wird der Zugang zu finanziellen Mitteln erheblich beschleunigt.

Neuer Wettbewerb schafft bessere Konditionen

Die Digitalisierung der Kreditvergabe hat auch den Wettbewerb unter den Finanzinstituten signifikant angekurbelt. Dank der Vielfalt an Online-Plattformen können Kreditnehmer Angebote schnell und unkompliziert vergleichen. Dies zwingt Banken und andere Kreditgeber, ihre Konditionen attraktiver zu gestalten, um im Markt bestehen zu können. Nicht selten führt dieser verstärkte Wettbewerb zu niedrigeren Zinssätzen und flexibleren Rückzahlungsbedingungen, von denen Kreditnehmer direkt profitieren.

Innovative FinTech-Unternehmen bringen frischen Wind in den traditionellen Kreditmarkt. Sie bieten oft nicht nur günstigere Zinsen, sondern auch personalisierte Kreditprodukte, die auf die individuellen Bedürfnisse der Kreditnehmer zugeschnitten sind. Durch die Nutzung von Big Data und künstlicher Intelligenz können sie das Risiko genauer bewerten und somit maßgeschneiderte Angebote bereitstellen. Die Transparenz des Online-Kreditmarktes ermöglicht es den Kreditnehmern zudem, die Angebote verschiedener Anbieter leicht zu vergleichen und die für sie günstigsten Bedingungen auszuwählen.

Der kluge Weg zur Kreditaufnahme: Vergleichsseiten nutzen

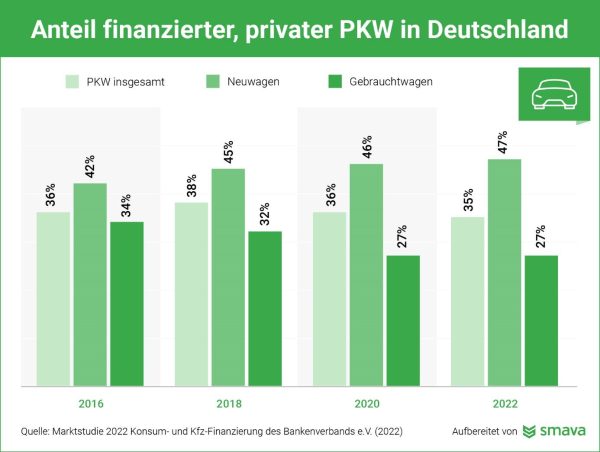

Die Inanspruchnahme einer Vergleichsseite für Kredite bietet potenziellen Darlehensnehmern entscheidende Vorteile. Es beginnt damit, dass erhebliche Zeitersparnisse realisiert werden können. Anstatt einzelne Banken aufzusuchen und dort persönliche Anfragen zu stellen, ermöglichen Vergleichsplattformen einen schnellen Überblick über die Konditionen verschiedener Anbieter. So lässt sich innerhalb weniger Minuten das passende Angebot identifizieren, wenn Interessierte zum Beispiel auf der Suche nach einem passenden Autokredit sind. Wie die unten stehende Grafik verdeutlicht, setzen noch immer viele Deutsche auf eine geeignete Finanzierung, insbesondere dann, wenn es um die Anschaffung eines Neuwagens geht.

Ein weiterer wichtiger Aspekt betrifft die Bonität. Jede Kreditanfrage, die direkt bei einer Bank gestellt wird, kann sich potenziell negativ auf die Kreditwürdigkeit des Anfragenden auswirken. Vergleichsseiten hingegen führen in der Regel eine sogenannte „weiche“ Anfrage durch, die keinen Einfluss auf den Bonitätsscore hat. Dies schützt die Kreditwürdigkeit und hält die Möglichkeiten für zukünftige Finanzierungen offen.

Zudem bieten diese Plattformen eine Transparenz, die manuell kaum zu erreichen ist. Sie präsentieren nicht nur die Zinssätze, sondern auch andere wichtige Kreditbedingungen wie Laufzeiten, mögliche Sondertilgungen und die Flexibilität der Rückzahlung. Dadurch können Darlehensnehmer die Angebote nicht nur nach dem günstigsten Zins, sondern auch nach der Passform für ihre individuellen Bedürfnisse beurteilen.

Neue Plattformen transformieren den Kreditmarkt

Portale für Peer-to-Peer-Kredite zeigen, wie Technologie den direkten Geldverleih zwischen Privatpersonen erleichtert. Hier können Kreditnehmer ihre Anfragen einstellen und direkt von Investoren finanziert werden, ohne dass Banken als Mittler fungieren. Diese Direktverbindungen sorgen nicht nur für günstigere Zinsen, sondern auch für eine schnellere Auszahlung. Weiterhin ermöglichen Blockchain-basierte Kreditplattformen eine noch nie dagewesene Transparenz und Sicherheit, indem sie jeden Schritt des Darlehensprozesses aufzeichnen und fälschungssicher speichern.

KI-Chatbots unterstützen Kreditinstitute beim Kontakt mit Kunden und machen Anfragen schneller und individueller.

Künstliche Intelligenz bei Bank-Services

Die Einführung künstlicher Intelligenz (KI) in den Bankensektor hat zu einer grundlegenden Veränderung in der Art und Weise geführt, wie Finanzdienstleistungen angeboten und erlebt werden. Banken setzen KI ein, um ihren Kunden personalisierte Beratung zu bieten, basierend auf deren Ausgabenverhalten und finanziellen Zielen. Durch die Analyse von Transaktionsdaten können KI-Systeme individuelle Spartipps oder Anlageempfehlungen aussprechen, die genau auf die Bedürfnisse des Kunden zugeschnitten sind.

Mehr Vielfalt durch Technologie

Neben der personalisierten Finanzberatung nutzen Banken KI auch zur Verbesserung des Kundenservices. Chatbots und virtuelle Assistenten sind in der Lage, Kundenanfragen rund um die Uhr zu beantworten, Termine zu planen oder Informationen zu Produkten bereitzustellen. Diese Technologien lernen kontinuierlich dazu, verbessern ihre Antworten und können so komplexe Anfragen effizient bearbeiten.

Weiterhin unterstützt KI bei der Betrugserkennung, indem ungewöhnliche Aktivitäten im Konto eines Kunden schnell identifiziert und gemeldet werden. Dies trägt erheblich zur Sicherheit bei und schützt Kunden vor potenziellem Finanzbetrug. Zudem ermöglicht KI in der Vermögensverwaltung eine dynamische Portfoliooptimierung, bei der Anlagestrategien automatisch an Marktveränderungen angepasst werden, um das Risiko zu minimieren und die Rendite zu maximieren.

Automatisierte Anlageberater: Investieren leichter gemacht

Robo-Advisor revolutionieren die Welt der Finanzberatung durch den Einsatz fortschrittlicher Algorithmen, die individuelle Anlagestrategien entwickeln. Diese digitalen Plattformen bieten eine kostengünstige Alternative zur traditionellen Anlageberatung, indem sie benutzerdefinierte Portfolios basierend auf den finanziellen Zielen und der Risikotoleranz der Nutzer erstellen. Ein herausragendes Merkmal ist die niedrige Einstiegsschwelle, die es auch Anlegern mit beschränkten Mitteln ermöglicht, vom Aktienmarkt zu profitieren.

Bei der Anlageberatung können smarte digitale Asset Manager ebenfalls unterstützen.

Vielseitige Anlagemöglichkeiten entdecken

Mit der Integration verschiedener Anlageklassen, von traditionellen Aktien und Anleihen bis hin zu innovativen ETFs auf Kryptowährungen und nachhaltigen Energieprojekten, bieten Robo-Advisor eine umfangreiche Diversifikation. Sie reagieren agil auf Veränderungen am Markt, passen die Anlagestrategien entsprechend an und tragen somit zur Risikominimierung bei. Ferner ermöglichen es einige dieser digitalen Plattformen, in Projekte zu investieren, die soziale oder ökologische Mehrwerte schaffen, was Anlegern erlaubt, ihre finanziellen mit persönlichen Wertvorstellungen zu verknüpfen.

Aus der Praxis: So können Anleger-Neulinge die Technik für sich nutzen

Investieren kann für Anfänger eine entmutigende Aufgabe sein, doch dank der Fortschritte in der Finanztechnologie ist es einfacher denn je, mit dem Vermögensaufbau zu beginnen. Digitale Vermögensverwalter spielen dabei eine zentrale Rolle, indem sie maßgeschneiderte Anlageempfehlungen basierend auf Algorithmen bieten.

Finanzielle Selbstbewertung

Der erste Schritt für Anleger-Neulinge besteht darin, eine gründliche Bewertung der eigenen finanziellen Situation vorzunehmen. Dies umfasst das Verständnis für das eigene Einkommen, die Ausgaben und die Verfügbarkeit von Kapital für Investitionen. Es ist entscheidend, einen klaren Überblick über die finanziellen Verpflichtungen zu haben, um zu bestimmen, wie viel Geld sicher investiert werden kann.

Festlegung der Anlageziele

Nach der finanziellen Selbstbewertung sollten die Anlageziele definiert werden. Ob es um den Aufbau eines Notgroschens, den Kauf eines Hauses oder die Altersvorsorge geht: Jedes Ziel erfordert eine andere Strategie. Robo-Advisor können dabei helfen, basierend auf dem gewünschten Zeitrahmen und dem Endziel, die passenden Anlageoptionen zu identifizieren.

Ermittlung der Risikotoleranz

Ein weiterer wichtiger Schritt ist die Bewertung der eigenen Risikobereitschaft. Anleger müssen verstehen, wie viel Volatilität sie in ihrem Portfolio tolerieren können und wollen. Die Tools für digitalisiertes Asset Management bieten oft Fragebögen an, die dabei helfen, die persönliche Risikotoleranz zu ermitteln und entsprechend Anlageempfehlungen zu generieren.

Praktische Anwendung der Algorithmen

Sobald die finanzielle Situation klar ist, die Ziele gesetzt und die Risikobereitschaft definiert sind, können Anleger mit der Nutzung von digitalen Vermögensverwaltern beginnen. Diese digitalen Plattformen leiten durch den Prozess der Kontoeröffnung, erfordern die Eingabe der zuvor ermittelten Informationen und erstellen daraufhin ein personalisiertes Anlageportfolio. Die Algorithmen berücksichtigen dabei Marktanalysen und historische Daten, um die besten Anlagestrategien vorzuschlagen.

Laufende Anpassung und Überwachung

Ein Vorteil der smarten Asset Manager ist die Möglichkeit zur laufenden Anpassung und Überwachung des Portfolios. Anleger können ihre Anlagestrategie regelmäßig überprüfen und bei Bedarf Anpassungen vornehmen, sei es aufgrund veränderter finanzieller Umstände oder Anlageziele. Die Technologie ermöglicht es, das Portfolio effizient zu verwalten und sicherzustellen, dass es stets den persönlichen Anforderungen entspricht.

Web & Apps

Web & Apps